所得控除と住宅ローン控除、寄附金税額控除

ページID:358008573

更新日:2026年2月5日

- 所得控除の種類

医療費控除(従来の医療費控除とセルフメディケーション税制)

社会保険料控除

小規模企業共済等掛金控除

生命保険料控除

地震保険料控除・長期損害保険料控除(経過措置)

配偶者控除

配偶者特別控除

扶養控除

特定親族特別控除

障害者控除

ひとり親控除

寡婦控除

勤労学生控除

雑損控除

基礎控除 - 住宅ローン控除(住宅借入金等特別税額控除)

- 寄附金税額控除

従来の医療費控除とセルフメディケーション税制は、納税者の選択により、いずれか一方のみ適用を受けることができます。

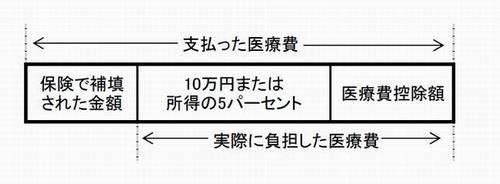

病気やけがで病院などに医療費を支払ったときは、次の算式で得た金額を所得から差し引くことができます。なお、医療費は、本人および本人と生計を一にしている親族のもので、実際に支払ったものに限ります。

医療費控除額=(医療費支払額-保険金等の補てん額)-(10万円または所得の合計額の5パーセント(所得の合計額が200万円未満の場合)のいずれか少ない金額) (医療費控除の限度額は200万円)

医療費控除の適用を受けるために必要な書類

「医療費控除の明細書」または「セルフメディケーション税制の明細書」の作成・添付が必要です。領収書は提出不要ですが、明細書の記入内容の確認のため領収書の提示または提出を求める場合がありますので、自宅で5年間保存する必要があります。

明細書に医療費の詳細を記入する代わりに、医療保険者の作成した「医療費通知(原本)」を添付することができます。

※令和6年10月以降、先発医薬品の処方を希望し「特別の料金」をお支払いされた場合、保険適用外部分の金額であるため医療費のお知らせ等には掲載されません。医療費控除の申請をする際には、ご自身で「特別の料金」にかかる明細書を作成いただく必要があります。

ただし、「医療費通知」は、次に掲げる事項が記載されたものに限ります。(中野区国民健康保険、後期高齢者医療保険の「医療費についてのお知らせ」は、医療費控除の証明資料として使えます。)

- 被保険者等の氏名

- 療養を受けた年月

- 療養を受けた者

- 療養を受けた病院、診療所、薬局等の名称

- 被保険者等が支払った医療費の額

- 保険者等の名称

医療費控除が認められる医療費

- 医師、歯科医師に支払った診療費・治療費

- 治療、療養のための医薬品の購入費

- 病院、診療所、指定介護老人福祉施設、指定地域密着型介護老人福祉施設、助産所などに収容されるための人的役務の提供費

- 治療のため、あん摩マッサージ指圧師、はり師などに支払った施術費

- 保健師、看護師など、特に依頼した人に支払った療養上(在宅療養を含む。)の世話の費用

- 助産師による分娩の介助料

- 介護福祉士等による喀痰吸引等に係る費用

- 介護保険制度の下で提供される一定のサービスの対価のうち、

- 指定介護老人福祉施設・指定地域密着型介護老人福祉施設の施設サービスの対価(介護費、食費及び居住費)として支払った額の2分の1相当額

- 介護老人保健施設・指定介護療養型医療施設の施設サービスの対価(介護費、食費及び居住費)として支払った金額

- 一定の居住サービスの自己負担額

- 診療や治療などを受けるために直接必要なもので、

- 通院費用、入院の部屋代や食事代

- 医療用器具の購入費やリース費用

- 義手、義足、松葉杖、義歯などの購入費

- 6か月以上寝たきり状態で、おむつの使用が必要であると医師が認めた方のおむつ代(おむつ使用証明書が必要)

医療費控除として認められないもの

- 医師などへの謝礼金

- 健康診断や美容整形の費用

ただし、健康診断により重大な疾病が発見され、引き続きその治療をした場合には、その健康診断のための費用は医療費控除の対象となります。 - 予防や健康増進のための医薬品、健康食品の購入費

- 治療を受けるために直接必要としない眼鏡の購入費

- 通院のための自家用車のガソリン代、分娩のため実家へ帰る交通費

健康の維持増進や疾病の予防への一定の取組を行っている方が、スイッチOTC医薬品を購入した場合(同一生計の親族のスイッチOTC医薬品を購入した場合を含みます。)、次の算式で得た額を所得から差し引くことができます。この特例と、従来の医療費控除は、納税者の選択により、どちらか一方のみ適用を受けることができます。

セルフメディケーション税制による控除額=(スイッチOTC医薬品等購入費-保険金等の補てん額)-1万2千円(控除の限度額は8万8千円)

スイッチOTC医薬品とは、要指導医薬品及び一般用医薬品のうち、医療用から転用された医薬品をいいます。スイッチOTC医薬品の対象医薬品や、一定の取組の内容については、次のホームページをご覧ください。![]() 厚生労働省ホームページ(セルフメディケーション税制)へ(外部サイト)

厚生労働省ホームページ(セルフメディケーション税制)へ(外部サイト)

この特例は、平成30年度から令和9年度までの各年度分の住民税(平成29年から令和8年までの各年分の所得税)について適用されます。

セルフメディケーション税制の適用を受けるために必要な書類

- 「セルフメディケーション税制の明細書」の作成・添付。

- 一定の取組を行ったことを明らかにする書類の添付または提示は必要ありませんが、申告期限から5年間は、提示または提出を求められる場合がありますので、ご自宅で保管してください。具体的には、次に掲げるものが該当します。

- インフルエンザ予防接種または定期予防接種(高齢者の肺炎球菌感染症等)の領収書または予防接種済証

- 区市町村がん検診の領収証または結果通知表

- 勤務先で受けた定期健康診断(事業主検診)の結果通知表

- 特定健康診査の領収書または結果通知表

- 人間ドックやがん検診をはじめとする各種健診(検診)の領収書または結果通知表

次にあげるものは、支払額の全額を所得から差し引くことができます。

- 国民健康保険など、各種の健康保険組合へ支払う保険料

- 国民年金・厚生年金などの年金保険料、厚生年金基金などの掛金

- 雇用保険の労働保険料

- 介護保険法の規定による介護保険料

- 後期高齢者医療制度による保険料

国民年金および国民年金基金の保険料支払額については、掛金の支払をした領収書または支払証明書の添付が必要です。

掛金の支払額を所得から差し引くことができます。

次の1から3までの控除額の合計額(限度額70,000円)を、所得から差し引くことができます。

「新契約」とは、平成24年1月1日以後に締結した契約

「旧契約」とは、平成23年12月31日以前に締結した契約

- 前年中に一般の生命保険料を支払った場合

ア 新契約に係るもの

控除額の計算方法は、以下の表Aのとおりです。

イ 旧契約に係るもの

控除額の計算方法は、以下の表Bのとおりです。

ウ 新契約分と旧契約分の両方ある場合

次のいずれか有利なほうの控除額が適用されます。

(ア) 新契約分について計算した控除額と旧契約分について計算した控除額の合計額(限度額28,000円)

(イ) 旧契約分のみで計算した控除額(限度額35,000円) - 前年中に介護医療保険料を支払った場合(新契約に係るもの)

控除額の計算方法は、以下の表Aのとおりです。 - 前年中に個人年金保険料を支払った場合

控除額の計算方法は、前述の「1. 前年中に一般の生命保険料を支払った場合」と同様です。

| 保険料支払額 (a) | 控除額 |

|---|---|

| 12,000円以下 | (a)の全額 |

| 12,001円から32,000円まで | (a)×2分の1+6,000円 |

| 32,001円から56,000円まで | (a)×4分の1+14,000円 |

| 56,001円以上 | 28,000円 |

| 保険料支払額 (b) | 控除額 |

|---|---|

| 15,000円以下 | (b)の全額 |

| 15,001円から40,000円まで | (b)×2分の1+7,500円 |

| 40,001円から70,000円まで | (b)×4分の1+17,500円 |

| 70,001円以上 | 35,000円 |

保険の種類により次のとおり計算した金額を、所得から差し引くことができます。

- 地震保険料控除

地震保険料として支払った金額の2分の1に相当する金額(限度額25,000円) - 長期損害保険料控除(経過措置)

平成18年までに契約した長期の損害保険料(保険期間が10年以上で満期返戻金の支払があるもの)は、損害保険料控除が適用されます。限度額10,000円(平成18年度までと同じ)

地震保険料控除と長期損害保険料控除の両方の適用を受ける場合の所得控除額の限度額は、25,000円です。

本人(納税義務者)の前年中の合計所得金額が1,000万円(給与収入のみの場合で1,195万円)以下で、配偶者の前年中の合計所得金額が58万円以下の場合は、本人の所得から、次の金額を差し引くことができます。

| 本人の合計所得金額 | 控除対象配偶者 | 老人控除対象配偶者 (70歳以上) |

|---|---|---|

| 900万円まで | 33万円 | 38万円 |

| 900万円超~950万円 | 22万円 | 26万円 |

| 950万円超~1,000万円 | 11万円 | 13万円 |

「扶養に入る」とは

例えば「妻が夫の扶養に入る」とは、税法上では、夫が税の申告をする際に配偶者控除の適用を受けることをいいます。

ただし、配偶者控除が認められるのは、夫(納税義務者)の合計所得が1,000万円以下で、妻の1年間の所得が58万円以下の場合です。これを給与収入に換算すると123万円以下になります。

以上は税法上の扶養についてであり、健康保険組合や会社の手当などでいう扶養とは異なる場合があります。

パート収入に対する税金

税金がかかってくるパート収入額(1月1日から12月31日までに受給した分)は、所得税と住民税とで異なります。

所得税

パート収入160万円までは、所得税はかかりません。160万円の給与収入を所得に換算すると95万円になり、課税計算上、基礎控除額95万円(合計所得金額132万円以内)をここから差し引くと、課税対象になる所得(課税標準額)がゼロになるためです。

住民税

パート収入110万円までは、住民税はかかりません。110万円の給与収入を所得に換算すると45万円となり、住民税の非課税限度額45万円と一致するためです。

内職収入に対する税金

内職収入は、事業所得または雑所得の扱いとなります。所得は、内職収入から必要経費を差し引いた金額です。

この場合、必要経費として65万円を計上できます(家内労働者の必要経費の最低保障)。内職収入の場合も、住民税・所得税のかかる限度や、配偶者控除の認められる条件などは、パート収入の場合と同じです。

本人(納税義務者)の合計所得金額が1,000万円(給与収入のみの場合で1,195万円)以下で、配偶者の前年中の合計所得金額が58万円を超え133万円以下のときに適用されます。

配偶者の所得金額によって段階的に最高33万円まで、所得から控除できる制度です。

配偶者の合計所得金額 | 本人(納税義務者)の合計所得金額 | ||

|---|---|---|---|

900万円まで | 900万円超950万円 | 950万円超1,000万円 | |

58万円超~100万円 | 33万円 | 22万円 | 11万円 |

100万円超~105万円 | 31万円 | 21万円 | 11万円 |

105万円超~110万円 | 26万円 | 18万円 | 9万円 |

110万円超~115万円 | 21万円 | 14万円 | 7万円 |

115万円超~120万円 | 16万円 | 11万円 | 6万円 |

120万円超~125万円 | 11万円 | 8万円 | 4万円 |

125万円超~130万円 | 6万円 | 4万円 | 2万円 |

130万円超~133万円 | 3万円 | 2万円 | 1万円 |

扶養控除の条件

次の2つの条件を満たす場合です。

- 生計を一にする16歳以上の親族(6親等内の血族および3親等内の姻族)

- 扶養される方の1年間の所得が58万円以内(給与収入のみの場合で123万円まで)

扶養控除の金額

| 扶養の種類 | 年齢等 | 控除額 |

|---|---|---|

| 老人扶養 | 70歳以上の方 | 38万円 |

| 同居老親等 | 70歳以上の方のうち直系尊属で納税者と同居している方 | 45万円 |

| 特定扶養 | 19歳以上23歳未満の方 | 45万円 |

| その他の扶養 | 上記以外で16歳以上の方 | 33万円 |

16歳未満の扶養親族については、扶養控除の適用はありませんが、住民税の均等割額及び所得割額の非課税かどうかの判定の際に、その人数を把握する必要があります。

必ず、申告書(確定申告書や住民税の申告書)に16歳未満の扶養親族の方のお名前、続柄(別居の場合は住所も)を記載してください。記載がない場合、適用いたしかねます。

また、障害者控除については、16歳未満の扶養親族の方も対象になります。

国外居住親族に係る扶養控除

令和6年度以降、国外居住親族に係る扶養控除等について、適用対象者の見直しが行われます。詳細は国外居住親族に係る扶養控除等の適用についてのページをご覧ください。

納税義務者と生計を一にする19歳以上23歳未満の親族等(その納税義務者の配偶者及び青色事業専従者等を除く。前年中の合計所得金額が58万円超123万円以下の者。以下「特定親族」といいます。)の方がいる場合に、特定親族1人につき以下の控除額が控除できます。

特定親族の合計所得金額 | 住民税の特定親族特別控除額 |

|---|---|

58万円超~85万円以下 | 45万円 |

85万円超~90万円以下 | 45万円 |

90万円超~95万円以下 | 45万円 |

95万円超~100万円以下 | 41万円 |

100万円超~105万円以下 | 31万円 |

105万円超~110万円以下 | 21万円 |

110万円超~115万円以下 | 11万円 |

115万円超~120万円以下 | 6万円 |

120万円超~123万円以下 | 3万円 |

- 対象者

本人や、扶養されている方(配偶者・親族。16歳未満の親族も含みます。)に一定の障害がある場合は、障害のある方1人につき、次の2の金額を所得から差し引くことができます。

なお、65歳以上で介護保険の要支援、要介護認定を受けた方は、身体・知的・精神の障害者手帳をお持ちでなくても、寝たきりまたは認知症などの内容により障害者控除を受けられる場合があります。申告には、「障害者控除認定書」が必要です。詳しくは、障害者相談係 03-3228-8956 におたずねください。 - 控除額

特別障害者の場合 30万円

同居の特別障害者の場合 53万円

その他の障害者の場合 26万円

婚姻歴や性別にかかわらず、生計を同じとする子(総所得金額等が58万円以下)を有する単身者(年間の合計所得金額が500万円以下)について下記の金額を所得から差し引くことができます。

ただし、住民票の続柄に「夫(未届)」または「妻(未届)」の記載がある方は対象外となります。

ひとり親控除額 30万円

上記「ひとり親」に当たらない方で、次の条件のいずれかに該当する方は、下記の金額を所得から差し引くことができます。

- 夫と死別、またはその生死が不明のときで、年間の合計所得金額が500万円以下の方

- 夫と離別したのち新たに婚姻をしていないときで、子以外の扶養親族を有する年間の合計所得金額が500万円以下の方

ただし、1,2のいずれも住民票の続柄に「夫(未届)」または「妻(未届)」の記載がある方は対象外となります。

寡婦控除額 26万円

学生・生徒等で、年間の合計所得金額が85万円以下でかつ、勤労を伴わない所得(利子・配当・不動産所得など)が10万円以下の方は、勤労学生として、次の金額を所得から差し引くことができます。

勤労学生控除額 26万円

台風や地震などの災害によって住宅や家財に損害を受けた場合には、次の要件に従って雑損控除額を算出し、所得から差し引くことができます。

- 損失の発生原因

災害、盗難、横領による損失 - 対象となる資産

生活に通常必要な資産 - 控除額の計算

次のうち、いずれか多いほうの金額- 差引損失額から所得金額の10分の1を差し引いた金額

- 差引損失額のうち災害関連支出の金額から5万円差し引いた金額

- 差引損失額とは、損害金額から、保険金などによって補填された金額を差し引いた金額です。

- 災害関連支出とは、災害に関連して支出した次のような費用です。

1.損壊等をした住宅家財等の取壊しや除去等のための費用

2.災害がやんだ日の翌日から1年以内(東日本大震災のような大規模災害等の場合は3年以内)に行った、土砂等を除去するための費用や住宅家財等の原状回復・損壊防止等のための費用

3.住宅家財等の被害の拡大、発生を防止するため緊急に必要な措置のための費用 - 警察・消防署などの証明書が必要です。

- 関連項目として住民税の減額免除の制度があります。

風水害等の災害により甚大な損害を受けた場合など、特別な事情があるときに限り、納期限を過ぎていない分の税額について減免する制度があります。

本人の合計所得金額が2,500万円以下の場合に適用される控除で、合計所得金額に応じて、次の金額を所得から差し引くことができます。

| 合計所得金額 | 基礎控除額 |

|---|---|

| 2,400万円以下 | 43万円 |

| 2,400万円超~2,450万円以下 | 29万円 |

| 2,450万円超~2,500万円以下 | 15万円 |

| 2,500万円超 | 0円(適用なし) |

- 対象となる方

平成27年から令和7年までの間に入居し、所得税の住宅ローン控除の適用を受けた方で、所得税で控除しきれなかった金額がある方 - 住民税の住宅ローン控除額

次のアとイのうちいずれか少ない金額を、住民税の所得割額から差し引くことができます。

ア 所得税の住宅ローン控除可能額のうち、所得税で控除できなかった金額

イ 所得税の課税総所得金額等の5パーセント(97,500円を限度)

居住年が平成27年から令和3年までであって、住宅に適用される消費税率が8パーセントまたは10パーセント(参照)である場合は、所得税の課税総所得金額等の7パーセント(136,500円を限度) - 住民税の住宅ローン控除の手続は不要です。

住宅ローン控除を受ける方が税務署へ確定申告をした情報を区市町村が把握できる仕組みとなっているため、住民税用の申告は不要です。令和7年分の所得税で住宅ローン控除を受けるための確定申告をしてください。この場合、確定申告書第二表(特例適用条文等の欄)に居住開始年月日を記入してください。また、住宅に適用される消費税率が8パーセントまたは10パーセントである場合は、居住開始年月日の末尾に「(特定)や(特別特定)」等と記入してください。その他、特例の適用がある場合は、税務署配布の確定申告の手引きを参照してください。

(参照)

1.平成31年度税制改正により、消費税率10パーセントが適用される住宅を取得し、取得者が令和元年10月1日から令和3年12月31日(令和3年1月1日以降入居の場合は新型コロナウイルス感染症の影響により入居が遅れた場合等の要件があります。)までの間に居住した場合、従来の住宅ローン控除の適用期間が10年から13年に延長されます。

2.令和3年度税制改正により、上記の特例について一定の期間に契約した場合、令和4年末までの入居者を対象とします。また、この延長した部分に限り、合計所得金額が1,000万円以下の方について面積要件を緩和し、床面積が40平方メートル以上50平方メートル未満である住宅も対象とします。

3.令和4年度税制改正により、適用期限を4年延長します。

(対象:令和4年1月1日から令和7年12月31日までに入居した方)

【適用対象者の所得要件】

・合計所得金額2,000万円以下(改正前:3,000万円以下)

・合計所得金額1,000万円以下(令和6年以前に建築確認を受けた新築住宅の床面積要件を40平方メート以上に緩和)

控除率を0.7%とし、新築住宅等につき控除期間を13年へと上乗せします。(所得税額から控除しきれない額については、所得税の課税総所得金額等の5%(最高9.75万円)の範囲内で個人住民税から控除します)。

また、省エネ性能等の高い認定住宅等につき、新築住宅等・既存住宅ともに、借入限度額を上乗せします。

4.令和7年度税制改正により、子育て世帯等に対する住宅ローン控除が延長されました。19歳未満の扶養親族を有する者または本人と配偶者のいずれかが40歳未満の者(以下「子育て世帯等」といいます。)が、令和7年に入居する場合の住宅ローン控除の借入限度額は下表のとおりです。

新築・買取再販住宅 | 子育て世帯等 | それ以外 |

|---|---|---|

認定長期優良住宅、認定低炭素住宅 | 5000万円 | 4500万円 |

ZEH水準省エネ住宅 | 4500万円 | 3500万円 |

省エネ基準適合住宅 | 4000万円 | 3000万円 |

また、令和6年1月以降に建築確認を受けた新築住宅のうち、省エネ基準に適合しない住宅は、原則として、住宅ローン控除の適用を受けられないこととされました。

1.対象となる寄附金

- 都道府県・区市町村(※特例控除対象)に対する寄附金(ふるさと納税)

※令和元年6月1日以降、総務大臣が指定した都道府県・区市町村に対する寄附金に限り特例控除が適用されます。総務大臣が指定した都道府県・区市町村については、 総務省ホームページ(外部サイト)よりご確認ください。

総務省ホームページ(外部サイト)よりご確認ください。 - 都内の都道府県共同募金・日本赤十字社支部・都道府県、区市町村(※特例控除対象以外)に対する寄附金

- 区民税の控除の対象となる寄附金として中野区が指定したもの

ア 区内に幼稚園、短期大学、大学、幼保連携型認定こども園を設置する学校法人

(区内に設置する当該学校等の業務に関連するものに限ります。)

イ 区内に主たる事務所を有するまたは施設を運営する社会福祉法人

(主たる事務所が区外にある場合は、区内で運営する施設に関連するものに限ります。)

ウ 区内に主たる事務所を有するまたは施設を運営する更生保護法人

(主たる事務所が区外にある場合は、区内で運営する施設に関連するものに限ります。

![]() 中野区の令和8年度特別区民税(令和7年分)寄附金税額控除の対象となる寄附先の法人一覧(PDF形式:306KB)

中野区の令和8年度特別区民税(令和7年分)寄附金税額控除の対象となる寄附先の法人一覧(PDF形式:306KB)

- 都民税の控除の対象となる寄附金として東京都が指定したもの

次のうち、都内に主たる事務所または事業所を有する法人または団体に対する寄附金

ア 公益法人などに対する寄附金で一定の要件を満たすものとして財務大臣が指定したもの

(所得税法第78条第2項第2号)

イ 特定公益増進法人(例:学校法人、社会福祉法人など)に対する寄附金

(所得税法第78条第2項第3号)

ウ 認定NPO法人、特例認定NPO法人に対する寄附金(租税特別措置法第41条の18の2)

2.対象となる寄附金の支出時期

令和7年中に支出した寄附金について、令和8年度分の住民税から控除されます。(寄附を行った翌年度の住民税から控除されます。)

3.控除の手続

確定申告(確定申告の必要がない方は、住民税の申告)を行ってください。

ただし、次の「ふるさと納税ワンストップ特例制度」の適用を受ける場合は、確定申告や住民税の申告は不要です。

4.ふるさと納税ワンストップ特例制度

確定申告の義務のない給与所得者等の方がふるさと納税を行う場合に、一定の条件の下、ふるさと納税先の地方団体に申請することにより、確定申告をせずに寄附金控除の適用を受けることができます。この特例の適用を受ける場合は、寄附金控除による所得税減額分に相当する金額が、申告特例控除額として住民税から控除されます。

次に掲げる方は、ふるさと納税ワンストップ特例制度の適用を受けられません。この場合、ふるさと納税について寄附金控除の適用を受けるためには、寄附金の受領証明書又は特定事業者が発行する年間寄附額を記載した寄附金控除に関する証明書を添付し改めて申告する必要があります。

- 所得税の確定申告が必要な方

- 医療費控除などを受けるために、所得税の確定申告や住民税の申告をした方

- ふるさと納税先の地方団体の数が5を超える方

関連情報

このページについてのお問い合わせ先

課税係 電話番号

03-3228-8913

03-3228-8917

お問い合わせ

このページは区民部 税務課が担当しています。